Smart Saving 5/2 Life Assurance

This type of Assurance solves the Financial problems posed by the Death brought about by a variety of causes to Myanmars with middle to upper incomes and foreigners staying in Myanmar in addition to savings benefit.

This type of assurance guarantees Saving Benefit as well as Accidental Death Benefit.

| Who can assurance? | Those aged between 5 and 65 years

For those aged between 5 and 18 years their parents or guardians have to buy this assurance. |

| Sum assured | From Kyats 3 million up to a sum equal to US dollars 15,000/- |

| Term (duration) | 5 years |

| Premium Rate | Calculated, based on age and sum assured of the proposer. Premiums are payable in monthly, quarterly, half-yearly and yearly instalments. |

No medical exam:

Benefits obtainable under this Assurance

1. Life Benefits

The Assured is entitled to the Life Benefits as tabulated below in the policy year.

| No | At the end of policy year | % of the initial sum assured |

| 1 | 1 to 2 years | 5% |

| 2 | 3 to 4 years | 10% |

2. Maturity Benefit

On the date of Maturity as stated in the Policy the Assured will be paid the Maturity Benefit which equals 210% of the initial Sum assured in a lump sum.

3. Benefits of Death and Accidental Death

In the event of the Assured’s Death within the Currency of the Policy Death Benefits will be paid to the Assignee (Beneficiary) as shown below.

1. Death Benefit

| No | During the Currency of the Policy | % of the initial sum assured |

| 1 | 1 year | 100% |

| 2 | From 2 to 5 years | 200% |

2. Accidental Death Benefit

The initial Sum assured will be paid for death occurring within the Currency of the Policy.

4. Surrender Value

Surrender Value as per the Surrender Value table will be paid to the Assured on a Policy for which premiums had been paid for One year.

5. Paid –Up Benefit

A policy for which premiums had been paid for One Year could be converted into a Paid-Up Policy. And the Paid-Up Value will be paid to the Assured on the date of maturity mentioned in the policy or to the Assignee (Beneficiary) on the Assured’s earlier death.

6. Loan

A Loan can be taken on a policy for which premium had been paid for One Year.

No Benefit Obtainable for the Following

No Benefit is Obtainable in the event of the Assured becoming Deceased or Deceased by Accident Because of the Following. But the total premium paid will be refunded to the Assignee (Beneficiary).

- Suicide committed by the Assured within One year from inception of this insurance.

- Intentional self-injury by the Assured.

- Commission of a criminal offence, law – breaking by the Assured.

- Use of a narcotic or dangerous drug.

- Death caused by war, hostilities or warlike operations ( whether war be declared or not) or civil war. Mutiny, riot, military or popular rising, insurrection, rebellion, revolution, military or usurped power, martial law or state of siege or any of the events which causes them or consequences thereof.

Please immediately notify FNI (Life) in case of a claim.

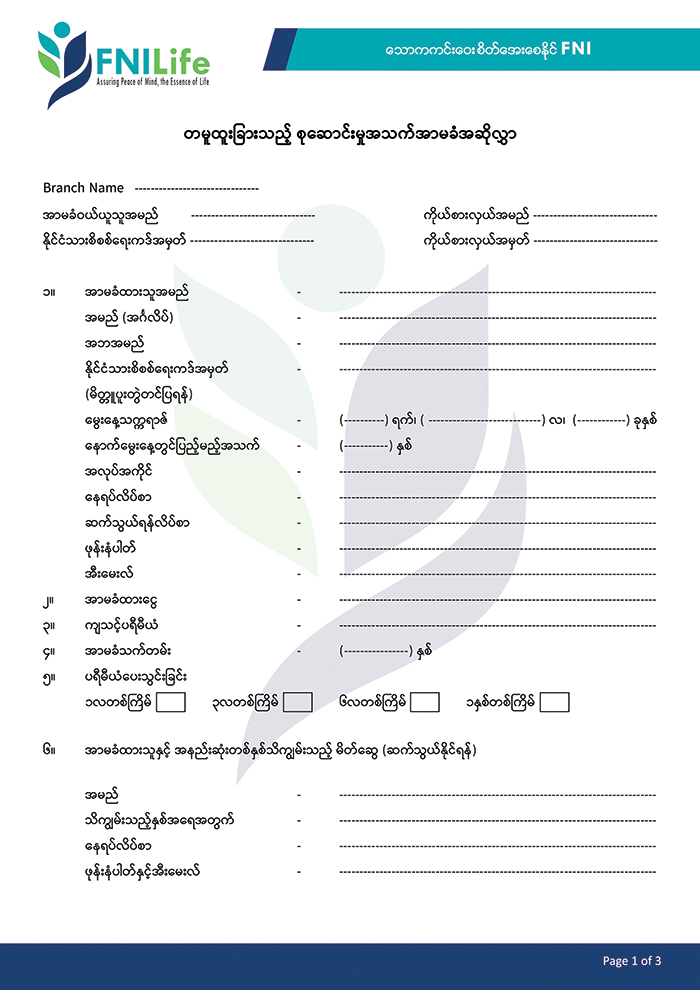

တမူထူးခြားသည့် စုဆောင်းမှုအသက်အာမခံပေါ်လစီ အခွင့်အရေးနှင့်စည်းကမ်းချက်များ

အာမခံအကျိုးခံစားခွင့်များ

(၁) |

ရှင်သန်မှုအကျိုးခံစားခွင့် (Survival Benefit) |

|||||||

|

ပေါ်လစီရှင်သည် ပေါ်လစီနှစ်အတွင်း အောက်ပါဇယားပါ ရာခိုင်နှုန်းအတိုင်း ရှင်သန်မှုအကျိုးခံစားခွင့်များ ရရှိမည် ဖြစ်ပါသည်။

|

||||||||

(၂) |

နှစ်စေ့အကျိုးခံစားခွင့် (Maturity Benefit) |

|||||||

| ၁။ | အာမခံထားသူတစ်ဦးသည် ပေါ်လစီတွင် ဖော်ပြထားသည့် သက်တမ်းစေ့ရောက်သည့်နေ့တွင် အာမခံထားငွေကိုတစ်လုံးတည်း ထုတ်ယူနိုင်ပါသည်။

ကနဦးအာမခံထားငွေ၏ (၂၁၀%) ရရှိမည်ဖြစ်ပါသည်။ |

|||||||

| ၂။ | နှစ်စေ့အကျိုးခံစားခွင့် ထုတ်ယူရန်အတွက် လိုအပ်သော စာရွက်စာတမ်းများမှာ

|

|||||||

| ၃။ | နှစ်စေ့ အကျိုးခံစားခွင့် ထုတ်ယူချိန်တွင် အာမခံထားသူသည် အသက်(၁၈) နှစ်အောက် ငယ်ရွယ်သူဖြစ်လျှင် ဥပဒေအရ မိဘအရင်း (သို့) တရားဝင် မွေးစားမိဘ (သို့) တရားဝင် အုပ်ထိန်းသူကိုသာ ထုတ်ပေးပါမည်။ | |||||||

(၃) |

သေဆုံးမှုအကျိုးခံစားခွင့် (Death Benefit ) နှင့် မတော်တဆသေဆုံးမှု (Accidental Death Benefit) |

|||||||

သေဆုံးမှုအကျိုးခံစားခွင့်အတွက် ပေးအပ်မည့် ဇယား

|

||||||||

မတော်တဆသေဆုံးမှုအတွက် ဇယား

|

||||||||

| (က) | အာမခံသက်တမ်းအတွင်း အာမခံထားသူသေဆုံးပါက အာမခံထားငွေကို အကျိုးခံစားခွင့်ရှိသူအား ထုတ်ပေးပါမည်။ | |||||||

| (ခ) | အကျိုးခံစားခွင့်လွှဲအပ်ခံရသူသည် အရွယ်မရောက်သေးလျှင် ဥပဒေအရ မိဘအရင်း (သို့) တရားဝင် မွေးစားမိဘ (သို့) တရားဝင် အုပ်ထိန်းသူကိုသာ ထုတ်ပေးပါမည်။ | |||||||

| (ဂ) | အာမခံထားသူသေဆုံးချိန်တွင် သေဆုံးမှုအကျိုးခံစားခွင့် လွှဲပြောင်းခြင်းခံရသူသည် သေဆုံးပြီးဖြစ်ကာ အကျိုးခံစားခွင့် ထပ်မံလွှဲပြောင်းထားခြင်းမရှိလျှင် အာမခံလုပ်ငန်း လုပ်ကိုင်ခွင့် ဥပဒေ (၁၂) (ဆ) နှင့်အညီ အောက်ပါအစီအစဉ်အတိုင်း ထုတ်ပေးပါမည်။

|

|||||||

(၄) |

အမ်းငွေထုတ်ယူခြင်း (Surrender Value) |

|||||||

| ၁။ | အာမခံထားသူသည် အတည်ဖြစ်ပြီးသော ပေါ်လစီတစ်စောင်မှ အမ်းငွေထုတ်ယူရန် အကြောင်းကြားလာလျှင် အမ်းငွေဇယားပါနှုန်းအတိုင်း ရရှိမည့် အမ်းငွေကို အာမခံထားသူသို့ တစ်လုံးတည်း ထုတ်ပေးပါမည်။ | |||||||

| ၂။ | အမ်းငွေထုတ်ယူရန်အတွက် လိုအပ်သည့် စာရွက်စာတမ်းများမှာ

|

|||||||

(၅) |

ပေါ်လစီကို လျော့ချစာရင်းပိတ်ခြင်း (Reduced Paid Up Policy) |

|||||||

| ၁။ | အာမခံထားသူတစ်ဦးအနေဖြင့် အတည်ဖြစ်ပြီးသော ပေါ်လစီတစ်စောင်ကို ပရီမီယံ ဆက်လက် မပေးသွင်းနိုင်လျှင် စာရင်းပိတ်နိုင်သည်။ | |||||||

| ၂။ | အာမခံထားသူတစ်ဦးအနေဖြင့် ပရီမီယံပေးသွင်းမှု (၁)နှစ် ပြည့်မြောက်ပြီးနောက် လျော့ချစာရင်းပိတ်တန်ဖိုးကို တောင်းဆိုနိုင်ပြီး၊ ယင်းတန်ဖိုးကို အာမခံသက်တမ်း နှစ်စေ့ (၅) နှစ် ပြည့်သည့်အခါမှသာ ထုတ်ပေးမည်ဖြစ်ပါသည်။ သို့ရာတွင် ကျော်လွန်အမ်းငွေကို ချက်ချင်းရရှိနိုင်မည်ဖြစ်ပါသည်။ | |||||||

| ၃။ | အာမခံထားသူအနေဖြင့် ပရီမီယံပေးသွင်းမှု (၁)နှစ်ပြည့်မြောက်ပြီးနောက် ကျန်သည့်ကာလအတွင်း အာမခံထားသူ သေဆုံးခဲ့လျှင် အကျိုးခံစားခွင့် လွှဲပြောင်းခံရသူအား စာရင်းပိတ်တန်ဖိုး နှင့် ကျော်လွန်အမ်းငွေတို့ကို ချက်ချင်းထုတ်ပေး မည်ဖြစ်ပါသည်။ | |||||||

| ၄။ | ပေါ်လစီကို စာရင်းပိတ်ရန်အတွက် လိုအပ်သည့် စာရွက်စာတမ်းများမှာ

|

|||||||

(၆) |

ချေးငွေရယူနိုင်ခြင်း (Policy Loan) |

|||||||

| အာမခံထားသူမှ ပေါ်လစီချေးငွေကို အမ်းငွေ (Surrender Value) ၏ ၉၀% အထိ နှစ်စဉ်အတိုး (၁၀%) ဖြင့် ရယူနိုင်ပါသည်။

အာမခံထားသူမှ ပေါ်လစီချေးငွေ (၁) ကြိမ်အတွက် ကျသင့်ငွေ (၁၀၀၀) ကျပ်ဖြစ်ပါသည်။ ဥပမာ ။ ။ အာမခံထားသူမှချေးငွေ (၁၀၀) ကျပ်အတွက် တံဆိပ်ခေါင်းခွန်ကြေး (၂)ကျပ်ပေးချေပြီး ချေးငွေစာချုပ်ချုပ်ဆိုရပါမည်။ |

||||||||

အကျိုးခံစားခွင့်မရရှိနိုင်သည့်ကိစ္စများ

| အာမခံထားသူသည် အောက်ဖော်ပြပါ အကြောင်းကိစ္စရပ်တစ်ခုခုကြောင့် သေဆုံးခြင်း (သို့မဟုတ်) မတော်တဆသေဆုံးခြင်းတို့ အတွက် သေဆုံးမှုအကျိုးခံစားခွင့်နှင့် မတော်တဆသေဆုံးမှုအကျိုးခံစားခွင့်တို့ကို မပေးချေပါ။ သို့သော်ပေးသွင်းထားသော စုစုပေါင်း ပရီမီယံကိုသာ ပြန်လည်ပေးအပ်မည်ဖြစ်ပါသည်။ | |

| (က) | အာမခံစသည့်နေ့မှ (၁)နှစ်အတွင်း မိမိကိုယ်ကို သတ်သေခြင်း။ |

| (ခ) | ပေါ်လစီရှင်၏ တမင်ရည်ရွယ်လုပ်ဆောင်မှုဖြစ်ခြင်း။ |

| (ဂ) | အာမခံထားသူက ရာဇဝတ်မှုကျုးလွန်ခြင်း၊ ဥပဒေချိုးဖောက်ခြင်းကြောင့် သေဆုံးခြင်း။ |

| (ဃ) | မူးယစ်ဆေးဝါး(သို့မဟုတ်) ဘေးအန္တရာယ်ဖြစ်စေသော ဆေးကို သုံးစွဲခြင်းကြောင့် သေဆုံးခြင်း။ |

| (င) | စစ်ဖြစ်ပွားခြင်း(စစ်ကြေငြာသည်ဖြစ်စေ၊ မကြေငြာသည်ဖြစ်စေ)၊ စစ်အသွင်တိုက်ခိုက်ခြင်း၊ပြည်တွင်းစစ်၊ ပုန်ကန်ခြင်း၊ အဓိကရုဏ်း၊ စစ်တပ် (သို့) လူထုအုံကြွခြင်း၊ သောင်းကျန်းခြင်း၊ သူပုန်ထခြင်း၊ တော်လှန်ခြင်း၊ စစ်တပ်အာဏာသိမ်းခြင်း၊ စစ်အမိန့်ထုတ်ပြန်ခြင်း (သို့) သိမ်းပိုက်ထားခြင်း၊ ပြည်တွင်းဆူပူသောင်းကျန်းခြင်း၊ ၎င်းတို့ကို ဖြစ်ပေါ်စေသော အကြောင်းအရင်းများ (သို့မဟုတ်) ၎င်းတို့၏ အကျိုးဆက်ကြောင့် သေဆုံးခြင်း။ |

စည်းကမ်းချက်များ

ပရီမီယံပေးသွင်းခြင်း |

|

| ပရီမီယံကို (၁)နှစ်တစ်ကြိမ်၊ (၆)လတစ်ကြိမ်၊ (၃)လတစ်ကြိမ်၊ (၁)လတစ်ကြိမ် ပေးသွင်းနိုင်ပါသည်။ (၁)နှစ်တစ်ကြိမ်၊ (၆)လ တစ်ကြိမ်၊ (၃)လတစ်ကြိမ် ပေးသွင်းသည့်ပေါ်လစီများအတွက် ပရီမီယံပေးသွင်းရန် အပိုရက်(၃၀)ခွင့်ပြုပါသည်။ (၁)လတစ်ကြိမ် ပေး သွင်းသည့် ပေါ်လစီများအတွက် ပရီမီယံပေးသွင်းရန် အပိုရက် (၁၅) ရက် ခွင့်ပြုပါသည်။ ပေးသွင်းနိုင်သည့် အပိုရက်၏ နောက်ဆုံးရက် သည် အစိုးရရုံး/ ဘဏ်ပိတ်ရက်ဖြစ်ပါက ရုံး/ ဘဏ်ဖွင့်သောပထမရက်တွင် ပရီမီယံပေးသွင်းရပါမည်။ ပရီမီယံကို ပထမအမျိုးသားအသက် အာမခံ ရုံးချုပ်/ ရုံးခွဲ များမှတစ်ဆင့် ပေးသွင်းနိုင်ပါသည်။ | |

ပျက်သည့်ပေါ်လစီပြန်လည်တည်မြဲခြင်း |

|

| အပိုရက်များအတွင်း၌ ပရီမီယံမသွင်းခဲ့သော် ပေါ်လစီပျက်သည်။ ပရီမီယံပေးသွင်းရန် ပျက်ကွက်ခဲ့သည့်ကာလမှာ (၆)လထက် မပိုပါက ပျက်သည့်ပေါ်လစီကို ပြန်လည်တည်မြဲနိုင်ရန် အောက်ပါအတိုင်း ဆောင်ရွက်နိုင်ပါသည်။ | |

| (က) | ပေးသွင်းရန်ကျန်သည့် ပရီမီယံစုစုပေါင်း နှင့် ယင်းပရီမီယံကျန်ငွေပေါ်တွင် တစ်နှစ်လျှင် အတိုးနှုန်း၈%ဖြင့် ပျက်ကွက်သည့်ကာလအတွက် တွက်ချက်၍ရသည့်အတိုးကို တပေါင်းတည်းပေးသွင်းရပါမည်။ |

| ပရီမီယံပေးသွင်းရန် ပျက်ကွက်သည့်ကာလ (၆) လကျော်ပြီး (၁၂)လ အတွင်းဖြစ်ပါက ပျက်သည့်ပေါ်လစီကို ပြန်လည်တည်မြဲနိုင်ရန် အောက်ပါအတိုင်းဆောင်ရွက်နိုင်ပါသည်။ | |

| (က)

|

ပေးသွင်းရန်ကျန်သည့် ပရီမီယံစုစုပေါင်းနှင့်ယင်းပရီမီယံကျန်ငွေပေါ်တွင် တစ်နှစ်လျှင်အတိုးနှုန်း၈%ဖြင့်ပျက်ကွက်သည့် ကာလအတွက် တွက်ချက်၍ အတိုးကို တပေါင်းတည်း ပေးသွင်းရပါမည်။

အကယ်၍ အထက်တွင်ဖော်ပြထားသည့် နည်းလမ်းအတိုင်း ပေါ်လစီတည်မြဲရန် မဆောင်ရွက်ပါက ပေါ်လစီပျက်သည်။ |

အလိုအလျောက်ပေါ်လစီတည်မြဲခြင်း |

|

| အာမခံစာချုပ်ချုပ်ဆိုရန် အဆိုပြုခြင်းကို အာမခံကုမ္ပဏီကသဘောတူလက်ခံလိုက်ပါက ပရီမီယံကြေးကို ပေးသွင်းသည့်နေ့မှစ၍ ပေါ်လစီသည် စတင်အသက်ဝင်လာပြီးအောက်ပါ (က) မှ (င) အထိ ဖော်ပြထားသော နေ့ရက်အချိန်တိုင်း ပေါ်လစီသည် ဆက်လက် တည်မြဲနေပါသည်။ | |

| (က) | အာမခံပေါ်လစီတွင် သတ်မှတ်ထားသော အာမခံသက်တမ်းစေ့ခြင်း။ |

| (ခ) | ပေါ်လစီရှင်က ပေါ်လစီကို ဖျက်သိမ်းခြင်း |

| (ဂ) | အာမခံကုမ္ပဏီက ပေါ်လစီကို ပယ်ဖျက်ခြင်း |

| (ဃ) | သေဆုံးမှု အကျိုးခံစားခွင့် (သို့မဟုတ်) မတော်တဆသေဆုံးမှု အကျိုးခံစားခွင့် |

| (င) | နှစ်စေ့အကျိုးခံစားခွင့် |

မှတ်ချက် ။ ။ ဤပေါ်လစီကို အစမှအဆုံး စစ်ဆေးဖတ်ရှု၍ အမှားတွေ့ရှိခဲ့ပါကပြင်ဆင်နိုင်ရန်အတွက် First National Life Insurance သို့ အမြန်ဆုံး ပြန်လည်ပေးပို့ရန် မေတ္တာရပ်ခံအပ်ပါသည်။

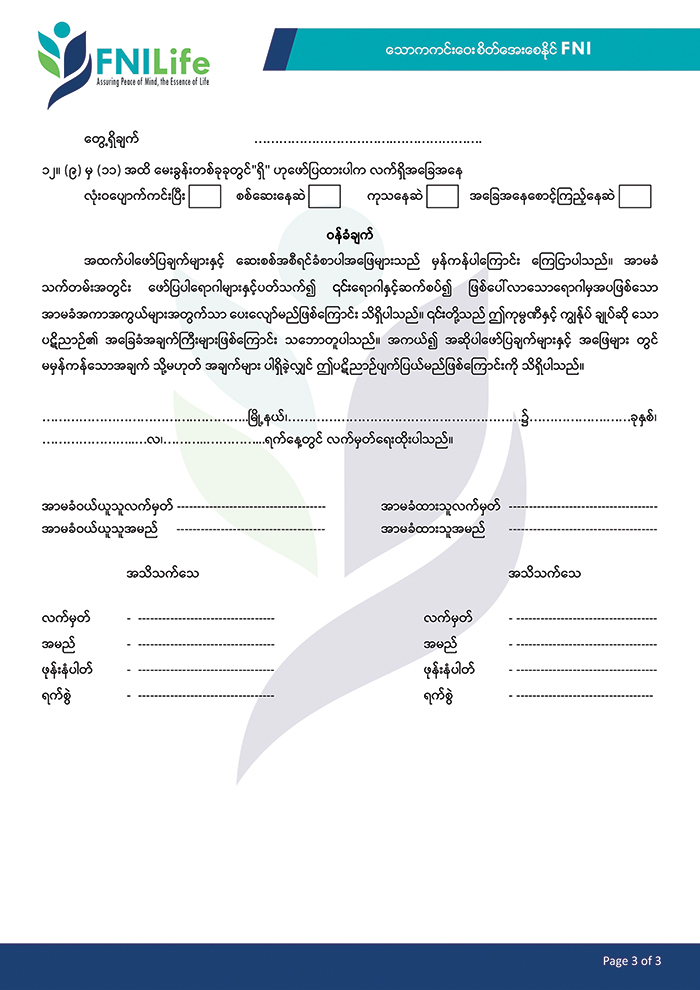

တမူထူးခြားသည့် စုဆောင်းမှုအသက်အာမခံပေါ်လစီစာချူပ်

| ကိုယ်စားလှယ်အမည် – …………………………………. | ပေါ်လစီအမှတ် – …………………………………. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ကိုယ်စားလှယ်အမှတ် – …………………………………. | ရက်စွဲ – …………………………………. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ၁။ | အဆိုလွှာတွင်ဖော်ပြထားသော အကြောင်းအရာများနှင့် စပ်လျဉ်းသည့် အချက်အလက်များသည် အာမခံစာချုပ်ချုပ်ဆိုသူနှင့် ကုမ္ပဏီတို့ချုပ်ဆိုမည့် ပဋိညာဉ်၏ အခြေခံအချက်များ ဖြစ်ကြောင်း နှစ်ဦးနှစ်ဖက် သဘောတူညီကြပါသည်။ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ၂။ | ထိုသို့သဘောတူညီချက်အရ ပေးသွင်းရမည့် ပထမအရစ်ပရီမီယံကို ကုမ္ပဏီသို့ပေးပြီးဖြစ်၍ ပေးသွင်းရန်စေ့သော ရက်များတွင် ပရီမီယံများကို မပျက်မကွက်ပေးသွင်းပါက ပေါ်လစီတွင်ဖော်ပြထားသော အကြောင်းကိစ္စများပေါ်ပေါက်လျှင် သတ်မှတ်ထား သည့် အကျိုးခံစားခွင့် နှင့် အခွင့်အရေးများကို ထုတ်ပေးရန် ဤကုမ္ပဏီက တာဝန်ယူပါသည်။ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| အခွင့်အာဏာရအရာရှိ | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Smart Saving 5/2 Life Insurance

| သေဆုံးခြင်း | ||

| ၁။ | အကြောင်းကြားစာ (အကျိုးခံစားခွင့်လွှဲပြောင်းခံရသူ)။ | |

| ၂။ | တောင်းခံလွှာ (Claims Form)။ | |

| ၃။ | Policy စာချုပ်မူရင်း။ | |

| ၄။ | မှတ်ပုံတင်မိတ္တူ (သေဆုံးသူ ၊ အကျိုးခံစားခွင့်လွှဲပြောင်းခံရသူ)။ | |

| ၅။ | ဆေးမှတ်တမ်းစာအုပ် (Cause of loss ပါဝင်ရမည် / ပြည်ပတွင် ဖြစ်ပွားပါက ဆေးမှတ်တမ်းအားဘာသာပြန်ပေးရပါမည်)။ | |

| ၆။ | သေဆုံးမှတ်တမ်းဓာတ်ပုံ။ | |

| ၇။ | Death Certificate (ပြည်ပတွင် ဖြစ်ပွားပါက Death Certificate အား ဘာသာပြန်ပေးရပါမည်)။ | |

| ၈။ | သန်းခေါင်စာရင်း။ | |

| ၉။ | နာရေးဖိတ်စာ။ | |

| မတော်တဆသေဆုံးခြင်း | ||

| ၁။ | အကြောင်းကြားစာ (အကျိုးခံစားခွင့်လွှဲပြောင်းခံရသူ)။ | |

| ၂။ | တောင်းခံလွှာ (Claims Form)။ | |

| ၃။ | Policy စာချုပ်မူရင်း။ | |

| ၄။ | မှတ်ပုံတင်မိတ္တူ (သေဆုံးသူ ၊ အကျိုးခံစားခွင့်လွှဲပြောင်းခံရသူ) ။ | |

| ၅။ | ဆေးမှတ်တမ်းစာအုပ် (Cause of loss ပါဝင်ရမည် / ပြည်ပတွင် ဖြစ်ပွားပါက ဆေးမှတ်တမ်းအား ဘာသာပြန် ပေးရပါမည်)။ | |

| ၆။ | သေဆုံးမှတ်တမ်းဓာတ်ပုံ။ | |

| ၇။ | ရဲစခန်းထောက်ခံစာ (ပြည်ပတွင် ဖြစ်ပွားပါက ထောက်ခံစာအား ဘာသာပြန်ပေးရပါမည်)။ | |

| ၈။ | Death Certificate (ပြည်ပတွင် ဖြစ်ပွားပါက Death Certificate အား ဘာသာပြန်ပေးရပါမည်)။ | |

| ၉။ | သန်းခေါင်စာရင်း။ | |

| ၁၀။ | နာရေးဖိတ်စာ။ | |

အာမခံထားသည့် လူပုဂ္ဂိုလ် (သို့မဟုတ်) အကျိုးခံစားခွင့်ရှိသူမှ ဆောင်ရွက်ရန်အဆင်မပြေပါက အဆိုပါပုဂ္ဂိုလ်မှ အခြားတစ်ဦးသို့ အကျိုးခံစားခွင့်လွှဲပြောင်းလုပ်ဆောင်ခွင့်ပြုကြောင်း အာမခံကုမ္ပဏီသို့ အကြောင်းကြားစာ ပါရှိရမည်။

FREQUENTLY ASKED QUESTIONS

HOW CAN WE HELP YOU?

If you have any question, please inquiry to 09-269843974, 01-570521, 01-570998 and customerservices@fnilife.com

Policy Term – (5) years.

a.Proposal

b.NRC

c.Full medical examination result of the insured person

Smart Saving 5/2 Life Insurance ranges from (30) Lakhs to အမေရိကန်ဒေါ်လာ ၁၅,၀၀၀ နှင့်ညီမျှသော မြန်မာကျပ်ငွေ ပမာဏ

The premium varies with the Age and Preferred Sum Insured

The benefit is granted when:

a.The insured person is dead

b.The insured person is Accidental dead

c.After completion of Policy Term

d.Tax Exemption on Premium

Usually it takes approximately 60~90 minutes if all documents are available.

Yes, FNI (Life) has One Stop Service.